- Petit à petit, les lobbys financiers réussissent à faire édicter des lois qui permettent aux grandes banques de se servir dans les comptes bancaires de ses clients (nous tous) en cas de faillite ;

- C'est le mécanisme de bail-out et de bail-in;

- Le taux d'intérêt négatif instauré par la BNS risque de se répercuter sur nos comptes en banques;

- Mais aussi de réduire à néant nos fonds de pension.

Monnaie

Citer l'article

Pour citer l'article, utilisez l'une des méthodes suivantes :

Sur le web

- Minimum

- ConfederAl. Les Too big to fail et les fonds d'assurance

- Simplifié

- Les Too big to fail et les fonds d'assurance un article de ConfederAl

- Complet

- ConfederAl. 2017. Les Too big to fail et les fonds d'assurance. [Page consultée le 07.02.2026] Contenu soumis à la licence CC-BY-SA 4.0

Autres supports

Les Too big to fail et les fonds d'assurance

Le système monétaire actuel est dangereux et construit sur des sables mouvants. Les banques commerciales et les états ont donc peur de la faillite généralisée du système. Ainsi, pour protéger leurs arrières, ces derniers tentent de mettre en place des protections par le biais de taxes et de lois à l'éthique douteuse.

Too big to fail

Too big to fail (« trop gros pour faire faillite ») signifie qu’une banque ou une institution financière dont la faillite aurait des conséquences désastreuses sur l'économie d’un pays se retrouve simplement renflouée par les pouvoirs publics pour la sauver. En d’autres termes, si une banque fait faillite, le peuple paie pour rembourser.

On se souvient, en 2008, qu’UBS a touché 6 milliards de la Confédération SwissInfo Objet-08.077. Autrement dit, on a prélevé ce montant sur les impôts de la population.

Depuis, la FINMA (Autorité fédérale de surveillance des marchés financiers) et la Confédération ont travaillé pour officialiser ces pratiques :

Ce principe est édicté au chapitre V de la Loi fédérale sur les banques et les caisses d'épargne et précisé dans le Message concernant la révision de la loi sur les banques :

« Si l’une des deux grandes banques suisses connaît des difficultés, c’est le fonctionnement du système financier dans son ensemble qui est menacé, et avec lui toute l’économie nationale. L’Etat est alors pratiquement contraint d’intervenir pour sauver l’entreprise, qui est «trop grande pour être mise en faillite» (too big to fail). Celle-ci bénéficie ainsi d’une garantie implicite de l’Etat, au détriment d’un mécanisme de sanction essentiel inhérent au marché. »

Traduction, la banque peut si nécessaire prendre le montant présent sur les comptes en banque des ses clients pour rembourser ses propres dettes R3 R4. Ou même tout simplement les effacer.

Ce principe est déjà en vigueur dans l’article 48 de l'Ordonnance de la FINMA sur l’insolvabilité bancaire. L’idée est reprise dans le rapport du Conseil fédéral «Too big to fail» R5 sous le terme de "réduction de créance".

Ce principe a déjà été expérimenté à Chypre en 2013.

Taux négatifs

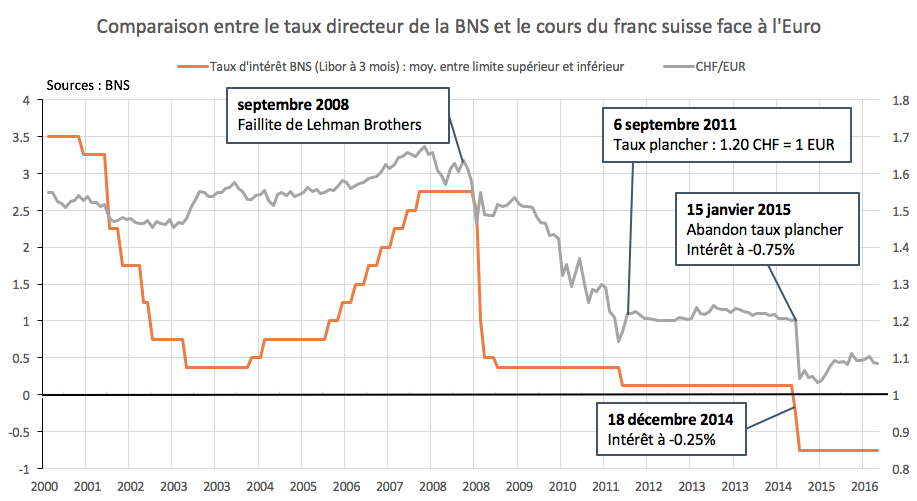

Depuis le 18 décembre 2014, la Banque nationale a décidé de prélever un intérêt de -0.25% R6, puis depuis le 22 janvier 2015, de -0.75% R7 sur les avoirs en comptes de virement R8. Cette introduction a, paraît-il, pour vocation de dissuader les investisseurs internationaux de placer leurs avoirs en Suisse et donc de réduire l’attrait du franc suisse. Malgré ces mesures, l’effet attendu, tarde à apparaître. L’intérêt négatif viserait-il un autre but ? [voir : Démocratie]

Les répercussion du taux négatif apparaîtront peut-être sous ces formes :

Répercussion du taux négatif sur les comptes en banque de la population R9. Par exemple, pour une fortune de CHF 100 000 un intérêts de -0.75% vous coûtera CHF 750 par an ;

Des rendements à la baisse pour les caisses de pension et les institutions de prévoyance, donc des rentes en danger R10 ;

Le transfert de fonds de pension sur des actifs à risques dans le casino spéculatif de la haute finance internationale R11 ;

Le transfert de liquidités sur des valeurs sûres et tangibles comme l’or, l’argent et l’immobilier R12;

Un manque de confiance envers les banques et donc le retrait de l’argent présent sur les comptes en banques pour le mettre dans des coffres forts R13.

Fonds des assurances sociales

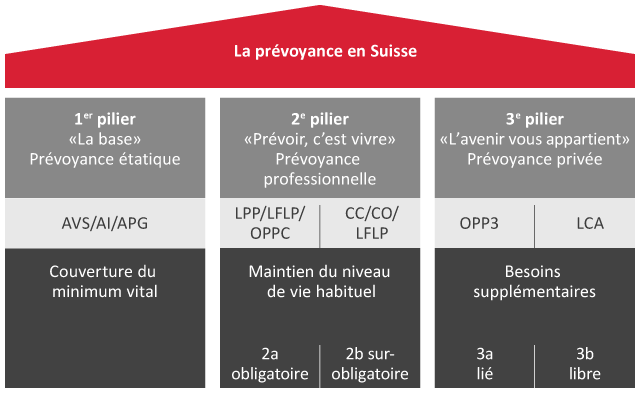

En Suisse, la sécurité sociale repose sur deux piliers. L’assurance-vieillesse et survivants (AVS), l’assurance invalidité (AI) et les prestations complémentaires (PC) constituent l’assurance de base (1er pilier), valable pour toutes les personnes domiciliées ou travaillant en Suisse.

La prévoyance professionnelle (LPP, 2e pilier) est une assurance professionnelle, obligatoire uniquement pour les personnes travaillant en Suisse et touchant un salaire annuel d’au moins CHF 21 150 francs R9.

En additionnant les deux rentes, l’objectif est de permettre d’atteindre environ le 60% du dernier salaire lors de la retraite. Le 3e pilier, facultatif et privé, est là pour combler les lacunes des deux autres piliers.

L’AVS/AI/PC et la LPP sont réglementées différemment et ne sont pas gérées par les mêmes institutions. Le 1er pilier est géré par les caisses de compensation. Le 2e est géré par des institutions de prévoyance (caisses de pension, assurances ou banques). Elles encaissent les cotisations, calculent et versent les rentes.

En vertu des articles 107 à 110 de la LAVS, et de l’Ordonnance concernant l’administration des fonds de compensation de l’AVS, de l’AI et des APG, Compenswiss gère de façon centralisée les liquidités des Fonds de compensation. Ils s'élèvent à environ CHF 35 milliards R14. C’est un organe totalement indépendant de la Confédération R11.

Les institutions de prévoyance, elles, sont des entités relevant pour la grande majorité du droit privé (fondations). Les articles 49 à 59 de l'OPP 2 en adéquation avec l’article 71 de la LPP règlent la façon dont sont utilisés les fonds des épargnants. Les fonds s'élèvent globalement à CHF 770 milliards R12 p.11

Impôts déguisés ?

Pourquoi toute cette description sur les assurances sociales ? Parce que tous ces fonds, auxquels nous cotisons chaque mois, sont assujettis aux lois du marché et à sa conjoncture. Donc si le marché se porte bien ou les institutions qui gèrent les fonds font du bon travail, notre argent est sûr. Dans le cas contraire… Selon la motion 15.3160 :

« L’application d’un taux négatif de 0,5 pour cent entraîne par exemple un surcoût d’environ 300 millions de francs pour les institutions de prévoyance […], d’environ 10 millions de francs pour les caisses d’assurance-maladie et environ 4 à 5 millions de francs pour la SUVA, surcoût supporté par les assurés. »

Un article de Ludovic Rocchi sur le sujet ajoute :

« Selon une évaluation obtenues [sic] par la RTS auprès des instituts de prévoyance, l’intérêt négatif pourrait coûter un million de francs par jour à l’ensemble des caisses de pension. »

Voilà qui devient inquiétant ! Rassurez-vous, selon le postulat Bischof 15.3091, les conséquences des intérêts négatifs et les mesures envisageables seront examinées par le Conseil fédéral…

Le cash

Justifié officiellement par la lutte contre le terrorisme et la fraude fiscale, plusieurs pays européens souhaitent éliminer le cash. Ce souhait prend forme par :

Comme l’a dit Aldo Schorno R19: « A grande échelle, le financement du terrorisme, tout comme le blanchiment d’argent, est effectué avant tout par le biais de transferts électroniques bancaires en chaîne (rendus possibles aussi grâce aux sociétés écran) et à petite échelle à l’aide surtout du bitcoin. Quant au travail au noir, qu’il soit payé par des billets de 500 ou de 200 et 100 euros n’y changera rien de toute évidence. De même, qui souhaite transférer illégalement des liquidités en euros pourra toujours le faire avec la même facilité quant au fond. ».

Cette mesure contre le cash visent un tout autre but : mettre en place un système de contrôle total sur l'épargne du citoyen afin qu’il ne puisse échapper aux mécanismes de bail-in qui permet aux banques de se faire propriétaire de son argent.

Avec le soutient de la loi, les banques nous volent au nom de la lutte contre le terrorisme, le blanchiment d’argent ou d’une crise financière crée par ces mêmes banques.

Références

Administration fédérale des finances. Compte d’Etat, tome 1.

Administration fédérale des finances. 2015. Comptes d’Etat : Tome 2B, Unités administratives, Exposé des motifs

AFP. 2017. Le figaro. L’Inde assouplit les retraits d’argent

Aldo Schorno. 2016. Billets de 500 euros condamnés, vers l’abolition de l’argent en espèces

Association Suisse d’Assurances. L’essentiel sur la prévoyance professionnelle

Conseil fédéral suisse. 2011. Message concernant la révision de la loi sur les banques (Renforcement de la stabilité du secteur financier, too big to fail). Objet 11.028

Conseil fédéral suisse. 2015. Rapport du Conseil fédéral «Too big to fail» (TBTF) Objet 14.3002

La finance pour tous. 2015. Le plafond de paiement en espèces bientôt abaissé à 1 000 euros

La Tribune. 2013. Ponction massive à Chypre sur les comptes de plus de 100.000 euros

Fonds de compensation AVS/AI/APG. 2011. Portrait

Loi fédérale du 3 octobre 2003 sur la Banque nationale suisse (Loi sur la Banque nationale, LBN; RS 951.11)

Loi fédérale du 8 novembre 1934 sur les banques et les caisses d’épargne (Loi sur les banques, LB; RS 952.0)

Loi fédérale du 20 décembre 1946 sur l’assurance-vieillesse et survivants (LAVS; RS 831.10)

Loi fédérale du 25 juin 1982 sur la prévoyance professionnelle vieillesse, survivants et invalidité (LPP; RS 831.40)

Motion 15.3160. 2015. Eviter l’application de taux d’intérêt négatifs aux assurances sociales et éliminer l’inégalité de traitement entre les cantons

Message du 20 avril 2011 concernant la révision de la loi sur les banques (Renforcement de la stabilité du secteur financier, too big to fail), FF 2011 4365 11.028

Myret Zaki. 2013. Avant Chypre, la Suisse avait prévu de taxer ses déposants

Ordonnance du 18 avril 1984 sur la prévoyance professionnelle vieillesse, survivants et invalidité (OPP 2; RS 831.441.1)

Ordonnance du 2 décembre 1996 concernant l’administration des fonds de compensation de l’assurance-vieillesse et survivants, de l’assurance-invalidité et du régime des allocations pour perte de gain (Ordonnance concernant l’administration des fonds de compensation de l’AVS, de l’AI et des APG; RS 831.192.1)

Ordonnance de l’Autorité fédérale de surveillance des marchés financiers du 30 août 2012 sur l’insolvabilité des banques et des négociants en valeurs mobilières (Ordonnance de la FINMA sur l’insolvabilité bancaire, OIB-FINMA; RS 952.05)

Office fédéral de la statistique. Dettes des administrations publiques

Office fédéral des migrations (ODM). 2010. Assurances sociales: séjour en Suisse et dépar

Office fédéral des assurances sociales (OFAS). Sens et but de la prévoyance professionnelle

Office fédéral des assurances sociales (OFAS). 2016. Assurances sociales en Suisse Statistique de poche

Postulat 15.3091. 2015. Taux d’intérêt négatifs. Conséquences pour les caisses de pension, les petits épargnants et les cantons

Rapport final du groupe d’experts chargé du développement de la stratégie en matière de marchés financiers [en ligne] Annexe 4: Examen du régime suisse too big to fail en comparaison internationale: Bases de l’examen prévu par l’art. 52 de la loi sur les banques. 2014

Switchie5. 2013. Le “bail-in” bancaire expliqué par Madame Michu, ma concierge…